从确凿歇业到890亿好意思元,MSTR是世纪大骗局,如故风口上的猪?

发布日期:2024-12-03 00:09 点击次数:173

(开始:华尔街见闻)

要是要回来2024年最跋扈的贸易故事,那么MicroStrategy(MSTR)必须上榜。

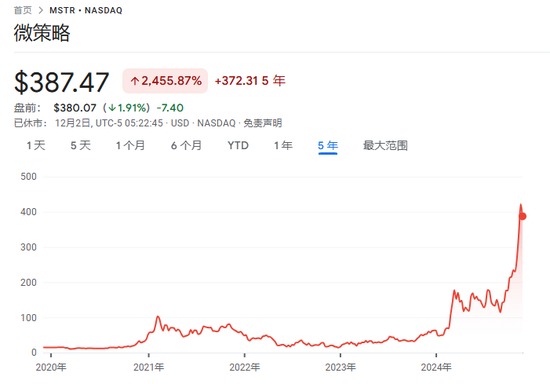

MSTR是好意思股一家价值890亿好意思元的SaaS软件公司,在往日的五年里,其股票的答复率高达2478%,以至超过了英伟达。

自2020年年中以来,MSTR滥用220亿好意思元以平均5.7万好意思元的价钱购买了38.67万枚比特币。这一头寸罕见于扫数这个词比特币供应量的1.8%。以9.7万好意思元的价钱蓄意,这笔比特币价值超过370亿好意思元。

这意味着,股票市集给MSTR的估值,是其比特币净资产价值(NAV)的两倍。MSTR是好意思股独逐一家大范围提供此类家具的上市公司。

然则,在五年之前,这家公司一直在歇业的边际蒙眬了事。

狂赌比特币,一战封神

MSTR由币圈盛名的“赌徒”Michael Saylor于1989年创立,是一家企业B2B SaaS提供商。

2000年互联网海浪中,MSTR估值曾达到500亿好意思元,然则在泡沫岑岭期爆发了司帐丑闻,导致公司暴一度从333好意思元暴跌至0.42好意思元,Saylor的60亿好意思元身家在一天内化为子虚。

接下来的二十年里,MSTR的市值大多在10亿至20亿好意思元之间波动。

时刻来到2019年,MSTR软件业务年销售额约为5亿好意思元,盈利7500万好意思元,账上有5亿好意思元现款,但该公司在与微软等范围大得多的软件巨头的竞争中并未取得太猛施展。

新冠疫情时代,好意思国政府通过印发约6万亿好意思元来刺激经济。由于好意思国利率为0%,好意思联储和众人列国央行的印钞机开足马力,Saylor惦记这会激励严重的通胀问题,届时MSTR资产欠债表上的现款将大幅贬值。

“咱们坐拥5亿好意思元的骨子资产,而政府每年将货币供应量加多20%”,Saylor在本年6月的Iced Coffee Hour播客中解释说念。

在每年15%的货币供应量增长的情况下,(MSTR)每年失掉7500万好意思元的钞票成本价值,而咱们却赢得了7500万好意思元……(MSTR)有2000名职工拚命责任,在一整年内作念了10万件正确的事情,(收入)却停滞不前。

要是通胀率是每年30%,你拚命驰驱,却发现跑不赢(通胀)。是以,换句话说,你所作念的一切皆毫无价值。你的时刻毫无价值。你的人命毫无价值。

Saylor莫得信得过将现款再行投资到业务中去,也莫得通过派发股息或者进行股票回购的形貌将资金返还给鞭策,反而把目力转向了比特币。

2020年8月,Saylor开动大手笔买入比特币,同期秘书MSTR将成为第一家将比特币行动其主要财务资产的好意思国上市公司。

最终的后果是,MSTR动用了5亿好意思元现款购买比特币,同期刊行股票和可转债,然后用所得资金购买更多比特币。

Saylor不单是是看好比特币,而且看到了比特币来往律例带来的商机:

投资律例:许多对比特币感兴致的投资者无法在加密货币来往所购买比特币并自行守护该资产。此外,一些加密货币来往巨头把庸俗投资者骗得血本无归(举例还是倒闭的FTX)。

监管律例:许多资金池(待业金、机构基金、退休运筹帷幄)不允许径直投资加密货币。

杠杆:有些胆大的比特币投资者通过加杠杆来投资比特币,但这类型的杠杆也被律例,可用的杠杆所需的典质品和成本成本更高,因此莫得几许东说念主不错筹集数十亿好意思元的债务来购买比特币。

MSTR的存在便惩处了这些问题:一支好意思国股票,投资者不错在大多半来往平台上购买;不受近似加密货币的监管;能够通过刊行弥远债务和购买比特币来提升杠杆率,莫得收到追加保证金的风险。

因此在加密货币监管愈加严格的2020年,念念要以低风险斗殴比特币的投资者皆去买MSTR的股票,推动其股价股价在半年内翻了近十倍:2020年8月时仅为10好意思元(市值20亿好意思元),但到2021年2月,就冲破100好意思元(市值200亿好意思元)。

在2022年11月FTX歇业后,MSTR股价又回落至十几好意思元的水平。但至关进犯的是,这一插曲并未迫使MSTR清仓其捏有的比特币,在之后的一年里其股价又规复到60好意思元的水平近邻。

到了2024年,特朗普重返白宫,透顶将比特币的行情推上了飞扬,比特币价钱一度站上9.9万好意思元/枚,刷新历史最高记载。

戒指12月2日,比特币价钱复古在9.5万好意思元傍边的高位,年头于今的涨幅超过115%。

比特币风口上的猪?

毫无疑问,MSTR运说念的回转一齐依赖于比特币价钱飞腾。

有东说念主驻防到,MSTR刊行了弥远可转债,其中4年期债券的价值约为10亿好意思元,将在2028年到期。要是比特币价钱在此时代大幅下落,这些债券可能不诊断疗为股权,MSTR还必须偿还这些债务,可能需要出售部分比特币,这可能会对比特币价钱和MSTR的股价酿成负面影响。

然则,在比特币的历史上,从未有过任何4年期达成时的价钱低于期初的情况。

分析师Marty Bent近日提到,比特币最低的4年复合年增长率(CAGR)是26%,而其第50分位的4年CAGR是91%。要是这种趋势捏续下去,那么对MSTR股票和可诊疗债券捏有东说念主来说,这是一个罕见安全的赌注。

MSTR还可能会从金融市集的一些时期变化中受益,包括被纳入纳指或标普指数的可能性,这将导致需要匹配指数因素的被迫基金购买压力。

从宏不雅层面来看,行将上任的特朗普政府对比特币和加密货币看起来相当积极。特朗普提到了“计谋比特币储备”的念念法,Saylor觉得这可能是一个价值数万亿好意思元的契机,近似于好意思国历史上最大的地皮购买运筹帷幄。

“计谋比特币储备”的念念法可能还是反馈在订价中,自尊选以来比特币还是飞腾了约40%。

然则,要是比特币的确能够像黄金那样被用作保值的资产,那么很快就会有国度秘书他们要把一部分的外汇储备换成比特币,但关于那些奴隶第一个这样作念的国度背面的国度来说,他们可能要濒临更高的成本,因为他们可能需要在比特币价钱飞腾之后购买,这就加多了他们的购买风险。

庞氏骗局颜色满满?

正如前文指出,MSTR用来购买比特币的资金,其最大开始已不是公司账上的现款,而是通过刊行股票和债券筹集的资金。

据悉,MSTR通过出售可诊疗债券筹集了共80亿好意思元,资金被分拨用于购买更多的比特币。这些单子将在2025年至2032年间到期,要是时代MSTR股价达到约定的水平,将能诊疗为MSTR的股权。

而在2024年11月刊行的30亿好意思元可转债,利率是0%,也即是说,投资者在这段时刻内不会从MSTR那处赢得任何利息收入。尽管如斯,投资者如故自得购买这种债券,因为他们看中了这种债券将来可能诊疗成MSTR公司股票的权益。

MSTR股票的大部分价值皆来自于它捏有的比特币,比例高达99%。因此,公司的股价会跟着比特币价钱的波动而波动,而且波动性相当大。要是股价莫得达到办法水平,投资者捏有的可转债将不诊断疗成公司的股票,那么在还不起钱的情况下,这些债券捏有东说念主将优先于庸俗鞭策,有权先从公司的资产中赢得偿还。

值得一提的是,Saylor在成本市集上有一个很大的成本上风。这是因为许多投资者,包括固定收益来往员、对冲基金、公司债券套利者和一些追求高风险高答复的期权来往者,他们对与比特币联系的投资家具罕见感兴致。他们念念要投资那些与比特币价钱波动挂钩的债务和股权家具,但愿能够通过比特币价钱的波动来赢利。而MSTR是咫尺市集上独逐一个大范围提供这类家具投资阶梯的大型上市公司。

MSTR股票在市集上的来往价钱比公司骨子捏有的比特币价值要高。有些东说念主可能MSTR股票被高估,但即使刊行新股票会让现存鞭策的股份价值被稀释,许多投资者如故自得领受这种情况。

为什么呢?因为他们预期MSTR会用这些筹集到的钱去买更多的比特币。要是MSTR买了更多的比特币,那么比特币的总供应量是固定的,需求加多可能会推高比特币的价钱。这样一来,MSTR捏有的比特币就更值钱了,公司的总价值也就加多了。

简而言之,MSTR通过刊行股票和债券筹集的资金购买比特币,推高比特币价钱,进而带动公司股价飞腾,最终又会眩惑更多投资者入局。过程不休自我强化的轮回,MSTR还是形成一个近似“永动机”的模式。

因此,有东说念主觉得,MSTR的成本筹集和股份稀释策略近似于庞氏骗局,运用新投资者的资金来支付给早期投资者的答复,而非通过正当的贸易举止或投资来产生收益。

Discipline Funds首创东说念主Roche此前其网站上商榷了MSTR与比特币之间的关系时指出,该公司的作念法极其贤惠,但同期又极其冒险。在某种进度上,看起来很像庞氏骗局。

Roche说,要是换成是他,“笃定会相当念念打包离开,秘书见效,然后去买……我念念要的任何东西”。

跟着比特币大涨,这种脚本行将参加跋扈模式。

MSTR最近秘书了一项运筹帷幄,刊行210亿好意思元的债券和210亿好意思元的股票——计算420亿好意思元来购买比特币。

在2024年第三季度的财报电话会议上,公司现任CEO Phong Le默示,“42”问候了科幻演义《星河系漫游指南》,在这部演义中,一个超等蓄意机被假想来找出人命、天地以及任何事情的终极谜底,过程永劫刻的蓄意后,它给出了谜底“42”。“21”则指的是比特币的总量上限,即2100万枚。

MSTR还能飞多高?

阐明蓄意,这价值80亿的可转债标明,MSTR押注其股价保捏联系于比特币的溢价,而况比特币至少飞腾40-50%。

不然的话,MSTR可能不得不出售部分比特币,这可能会激励下行螺旋。但这种情况可能需要比特币跌至2万-3万好意思元的水平并保捏多年。

由于利率是可控的,MSTR可能会遴聘请新债转换宿债。MSTR在加密领域领有弘大的品牌,富余复古它在改日十年内将其软件业务转型为加密平台,并在这一领域创造有价值的运营业务。

诚然,加密货币在履历了这波史无先例的暴涨后,是不时飞腾,如故迎来漫长的回调期,咫尺而言可能为前锋早。而行动一家依附于比特币的公司,MSTR在第二种情况下例必将受到要紧打击。

最近,一向对加密货币捏怀疑魄力的经济学家和市集策略师Peter Schiff默示,作念空MSTR的股票是个好主意,Schiff展望这家公司可能会因为比特币价钱下落而换不上债务,最终将走向歇业。

Schiff在最近的一档节目中默示:

问题是,MicroStrategy痛快向这样多东说念主偿还这样多钱,要是比特币价钱下落,它将无法作念到这极少,因为它莫得钱,因为它把钱糜掷在了比特币上。

短期望多东说念主押注MSTR股价联系于其基础比特币的溢价会下落。戒指咫尺,MSTR约有15-20%的引导股被作念空。

此外,MSTR运筹帷幄格外刊行210亿好意思元的可诊疗债券。要是完成该运筹帷幄,公司将领有好意思国扫数这个词可诊疗债券市集的300亿好意思元(占比能够4%)。这是否太多?如故太少?对这种比特币挂钩的可诊疗债务家具有几许需求?

要是需求不大,Saylor将失去他的成本成本上风,比特币价钱可能需要翻倍(至20万好意思元)来评释现存估值。要是到了这种地步,那么为什么不径直领有比特币呢?

加密分析师Willy Woo此前申饬,SEC对MSTR股权刊行的监管侵略、托管风险和竞争风险,皆可能对MSTR不利。

而最坏的情况是,阐明据说投资者Geo Chen的回来:

跟着加密市集周期的熟练和价钱泡沫,MSTR的比特币投资和高杠杆策略可能导致股价溢价隐匿,迫使公司在价钱下落时出售比特币以偿还债务,进而可能激励市集焦急和抛售,罕见是要是可诊疗债券未能诊疗为股票。

这种高杠杆操作和市集对MSTR股票的反应可能导致公司堕入价值陷坑,以至可能触发加密货币市集的酷寒。

风险指示及免责条目

市集有风险,投资需严慎。本文不组成个东说念主投资淡薄,也未研究到个别用户特殊的投资办法、财务状态或需要。用户应试虑本文中的任何看法、不雅点或论断是否适应其特定状态。据此投资,拖累自夸。

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

拖累裁剪:丁文武